如今,二维码已经成了大小商家做生意的标配。“说不用现金,就不用现金了。”南京的吴师傅在城里开馄饨店已经30多年了,这个60岁的生意人感叹如今的世界真是“活久见”。

吴师傅的早点铺人气很旺,一个上午下来,流水有八九百元。他清楚地记得,自从2014年墙上贴了二维码之后,现在每天至少有一半以上的收入,都“进”了手机。

线下的生活正在加速“无现金化”,出行可以刷手机乘车、看病也只用带上一部手机,政务缴费可以通过刷二维码搞定……越来越多的江苏人发现,自己真的是可以不带钱包出门了。

在不久前举行的2019年长三角地区主要领导座谈会上,更是传出大好消息,过不了多久,长三角地铁“通票”可一码扫通上海、南京、杭州、苏州、宁波、温州、合肥等七大城市。

“所有这些变化的背后,是金融科技的大发展。作为金融与科技深度融合的时代产物,金融科技不仅带来了百姓生活、经济社会的巨大变化,也让整个金融行业站上了新的风口。”南京大学商学院教授、国际金融管理研究所所长裴平表示。

谁给了你不带现金走天下的勇气

现在,南京市民到上海、杭州,只需要打开“南京地铁”APP,就像在南京坐地铁一样刷码过闸。一码扫通多城的背后,是数字技术的强大支撑。“不同城市地铁闸机硬件、二维码不兼容,异地结算是主要难题。” 支付宝城市服务总经理刘晓捷介绍说,支付宝自主研发的双离线二维码、Alipay inside 2.0、Mpaas、区块链等技术,可以让用户在0.3秒内实现扫码过闸。首次运用于地铁的区块链技术,更是解决了异地信息互通和跨区域结算难题,为更大规模城市互联互通奠定了安全、高效的技术基础。以快速兼容支付系统Alipay inside为例,相当于支付宝做了一个标准平台,对于采用这个平台发码的地铁,都可以使用Alipay inside快速输出二维码规范,就能实现不同地区二维码兼容,以此快速打通不同地区App的账户体系,解决跨区域结算难题。

蚂蚁金服董事长兼CEO井贤栋表示,支付宝异地扫码技术的成熟,已成为实现区域公交支付一体化的可复制样本。未来一年内,支付宝将助力长三角所有地铁城市实现扫码跨省互通,并逐步向“全国通”迈进。

小小二维码背后蕴含的科技力量让人咋舌。号称腾讯“神盾局”——腾讯技术工程事业群(简称TEG)是腾讯内部的技术支撑部门,最近在昆明举行的腾讯全球数字生态大会上,TEG首次对外集中展出了30余个技术应用,其中就有不少和金融科技紧密关联。比如,应用了TEG自主研发的宙斯盾系统的明星产品“腾讯安全大禹DDoS防护”,2018年为游戏、视频直播、金融支付和政务等行业抵御了高达1.23Tbps的国内最大流量攻击。

快速,便捷,安全,飞速发展的金融科技,是不是给了你不带现金走天下的勇气?

支持实体经济,金融科技“秀肌肉”

增塑剂是工业上被广泛使用的高分子材料助剂,在塑料加工中添加这种物质,可以使其柔韧性增强,容易加工,可合法用于工业用途。仅在江阴市,生产增塑剂原料的厂家就有数百家,他们的产品很大一部分都流向了当地同一家企业——江苏华宏集团。

一方有需求,一方有生产,照理说各得其乐。但事实是,双方也有各自的苦恼:对华宏集团来说,供货厂家很多,没有足够的时间和精力一家家去采购和交易;而对于那些生产增塑剂原料的小企业来讲,自己也没有跟大公司议价的能力和空间。

江阴本地人曹李洪从中嗅到了商机,他创办的江阴市久昌贸易有限公司,专门经营增塑剂贸易,这边帮大企业节约采购时间和成本,那边帮众多的小厂家拓宽销路,卖个好价钱。

在生意越做越大的过程中,曹李洪遇到了一个难题。“卖货的回款一般都是几个月才结一次,之前规模不大的时候,我还有能力垫付一阵子,但现在规模越来越大,几百万的货款垫上几个月,我的压力也很大啊!”

就在他一筹莫展时,华宏集团的财务人员告诉他:“公司正在和开鑫金融科技服务江苏有限公司开展供应链金融服务,以华宏的信用做担保,利率很低,你也是老客户了,要不要来试试?”听到这个消息,曹李洪喜出望外,并很快完成了从融资申请、抵质押物确权,再到签约、放款等环节,顺利地获得了200万元的贷款额度,解决了燃眉之急。

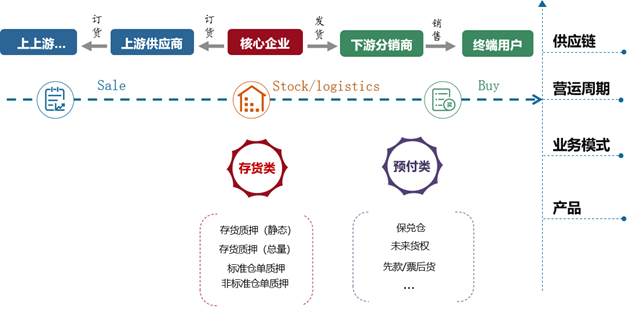

新的融资模式,金融科技如何“秀肌肉”?“我们研发的供应链系统通过直连核心企业的ERP系统,可以进行高效、准确的数据交换,读取上下游企业与核心企业真实贸易往来,判断应收账款的真实性并进行冻结,为借款人按期到时还款提供保障。”开鑫金服高级咨询顾问胡汉光介绍说,这套供应链系统的可扩展性特别强,目前已经实现了供应链金融产品的全覆盖,虽然现在开展的主要还是应收账款质押融资业务,但根据市场需求,也可以服务下游分销商的预付类融资,以及存户质押融资需求等。

不只是互联网金融企业,传统银行业金融机构也加快了金融科技支持实体经济的步伐。去年11月,中信银行与中国银行、民生银行合作研发的区块链贸易融资平台亮相第五届世界互联网大会,该平台涵盖国内信用证信息传输及福费廷二级市场交易两大业务场景,是区块链技术在国内银行业贸易融资领域的首次应用,构建了多家银行的无中介对等合作模式。

据中信银行有关人士介绍,平台利用区块链、大数据等技术手段,改变了银行传统信用证及福费廷业务模式,实现了信用证全生命周期各流程信息电子化传输,解决了之前信用证相关文本需要邮寄的时效性问题,大幅提高了贸易融资业务的处理效率,同时利用区块链的防篡改特性可大大提高安全性。通过区块链平台对福费廷等贸易融资信息进行撮合,改变了现有的线下单点联系的状况,解决了传统渠道中价格撮合与资产转让脱节的难题,集合了资产发布、资金报价、offer要约、债权转让等一系列环节,实现了“一站式”服务,可有效避免意向达成后交易拖延的情况发生,最大化地缩减市场交易成本、提升企业融资效率。

以大数据为翼,金融行业迎来新风口

推动数字赋能,强化线上经营与大数据分析,在精准营销、智能获客和风控运营等多领域取得突破性进展……以大数据为翼,借力科技,金融行业正迎来新风口。

去年5月,中国银行江苏省分行大数据实验室正式揭牌,在江苏银行系统内首家使用MPP分布式数据库搭建大数据平台,并且选用的是国产数据库品牌——南大通用的GBASE数据库产品。数据库的处理效率较原先整体提升了20倍以上,存储成本大幅度降低,目前在线数据50T以上,加载了近万张数据表,数据历史跨度达20多年。

随着经济快速发展和消费升级深入推进,金融行业如何运用大数据,站上新风口?来自中行江苏省分行的探索值得借鉴。

“去年,我们银行卡大数据项目组与财务管理部以及外部公司等一道,做了400万名信用卡客户数据清理,分类汇总分析了2016年-2017两年间2亿条信用卡交易数据,编写了上万行数据代码,形成了9个交付文档和模型。”谈到参与信用卡大数据项目推进的经历,中行江苏省分行银行卡部客户营销团队主管王雨晖感触很深。他介绍说,研究团队从国内外消费结构、客户活跃因子、客户激活入账月分析、额度动态调整、高价值客户偏好等各方面分析,最终形成策略报告,建立客户模型,从数据中来,到实战中去,将分析结果指导信用卡业务未来经营方向。

风口上的风继续吹,对大数据应用的探索不能止步。“用现代科技引领业务发展,去年我们还参与了个人金融板块的数据标签项目,建立准确的客户分类标签,对客户行为偏好做进一步的深度分析。”王雨晖介绍说,基于业务经验将营销活动的特点与标签的维度、内容进行匹配,找出相关标签并筛选目标客户,进而实现对目标客户的定向营销。

“这个项目通过对客户支付数据的整理,形成借记卡支付消费客群分析的数据集市,归纳出时间、频率、商户偏好等消费行为特征,建立了快捷支付绑卡的预测模型,这在江苏辖内还是首创。” 中行江苏省分行资深业务经理丁菊敏对大数据应用信心满满,她认为,大数据主要研究的是数据之间的相关性,而这种关联性的契合点就在于化解业务部门工作中的“痛点”。通过“大”数据研究,常常能够知道客户与客户、客户与产品、产品与产品之间有关联,但要揭示数据之间的因果性,还要活用“小”数据,“小”数据背后承载的是情感消费行为和客户心理习惯等信息。

金融科技正成为金融业的“新宠”。裴平表示,“金融科技加快了金融业创新与重塑的步伐,金融服务将因此而会变得效率更高,成本更低,场景体验更好。”

来源:交汇点

编辑:王佳豪