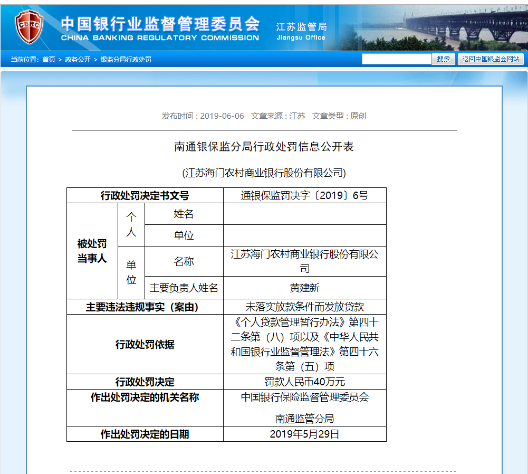

(海门农商行今年被处罚的案由)

6月6日,江苏银保监局官网公布新一批行政处罚信息,上海银行南通分行和江苏海门农村商业银行股份有限公司(下称“海门农商行”)分别被罚款30万元、40万元。其中,海门农商行被处罚的案由较为少见,为“未落实放款条件而发放贷款”。

(海门农商行2017年被处罚的案由)

值得注意的是,这已经不是海门农商行第一次因贷款问题被罚。2017年3月,该行因“贷款管理不到位;贷款调查、检查不尽职”问题被南通银保监分局罚款30万元。

短短两年多时间,两次因贷款问题被银保监处罚,海门农商行在贷款管理上究竟怎么了?

农商行中的“绩优生” 前身是海门市农村信用社

根据海门农商行官网信息,该行成立于2010年12月23日,是由原海门市农村信用合作联社进行股份制改造、优化股权结构而成立,注册资本6亿元,下辖42个网点,网点覆盖了该市所有的乡镇,特别是2009年在崇明岛上设立海永支行使江苏省消灭了唯一的金融机构空白乡镇。大品牌研究院注意到,成立以来,海门农商行的各项指标都不逊色于已经上市的农商行。

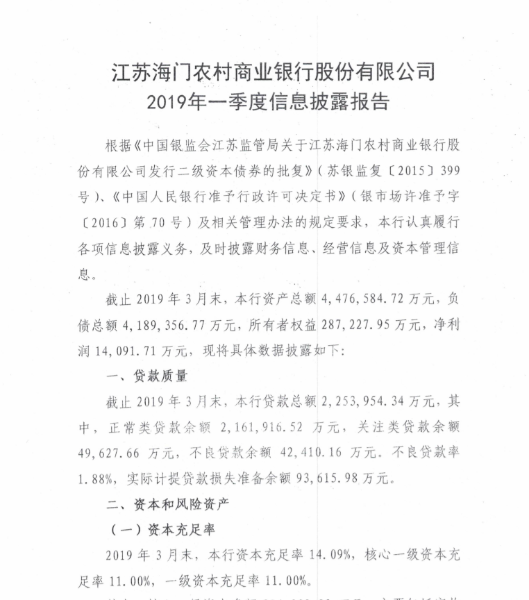

(海门农商行2019一季度信息披露报告)

在海门农商行“2019年一季度信息披露报告”中显示,截止2019年3月末,该行资产总额达447.77亿元;贷款余额225.4亿元,其中不良贷款率为1.88%;核心一级资本充足率和一级资本充足率均为11%,资本充足率达到14.09%。

多款贷款产品放贷宽松 是否是违规原因?记者多次联系均未回应

近年来,海门农商行在各种渠道发布的信息显示,该行在贷款上有诸多创新做法,例如——

为加大实体贷款投放力度,该行推出了“企信融”产品,对符合国家产业政策和信贷政策,产品有销路、市场有份额、经营有效益、管理较规范的“优良企业”,无需抵押、保证,直接发放信用贷款。

向通过网上拍卖/变卖房产方式购买相应房产的受让人发放一种再交易房产融资贷款“易拍贷”。意向买家可以在拍卖前先向法院交保证金,参与拍卖。待买家拍卖结束后,交纳完首付款,并将成交证明文件递交海门农商行,该行根据划款凭证和成交确认书签订合同并完成放款。

凭借家庭信用即可获得的“亲情贷”,用以解决有资金需求,却缺少抵押、保证等担保措施的信用情况良好的当地百姓的贷款问题。

在这些贷款产品中,有一个共性的特征,就是贷款操作灵活、条件宽松。那么,这些“特征”是否正是海门农商行贷款问题频出的“导火索”?记者试图通过联系海门农商行获得答案。但两次拨打电话,均未有相关负责人应答。

两次处罚皆因“贷款” 涉及银行良性发展的风险掌控为何“失灵”?

据了解,银行在贷款中会面临诸多的风险,如利润风险、信用风险、流动性风险等,因此,在正常的贷款发放流程中,需要遵循审贷与放贷分离的原则,设立独立的放款管理部门或岗位,落实放款条件。在公开信息中,海门农商行也在各种贷款产品中强调贷款质量的把控。

让人不解的是,一方面牵涉银行健康发展,一方面又有严格的风险掌控,海门农商行为何还是因贷款问题短时间内两次被处罚?

6月10日下午,截至记者发稿前,海门农商行相关部门均未给出回应。

来源:交汇点

编辑:王佳豪