镇江人注意啦!

3月1日起,

国家可能会退你一笔钱!

快来看看咋回事?

近日,国家税务总局发布公告

从2022年3月1日至6月30日

符合相关规定的居民个人需要办理

2021年度个人所得税

综合所得汇算清缴事项

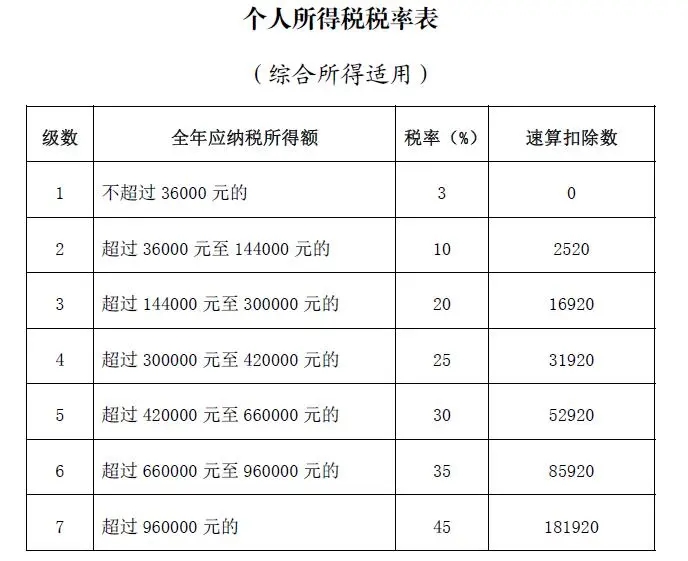

根据公告,2021年度终了后,居民个人需要汇总2021年1月1日至12月31日取得的工资薪金、劳务报酬、稿酬、特许权使用费等四项所得的收入额,减除费用6万元以及专项扣除、专项附加扣除、依法确定的其他扣除和符合条件的公益慈善事业捐赠后,适用综合所得个人所得税税率并减去速算扣除数,计算年度汇算最终应纳税额,再减去纳税年度已预缴税额,得出应退或应补税额,向税务机关申报并办理退税或补税。

个税APP截图

个税再度迎来“多退少补”

辛苦一年、努力挣钱的小伙伴们

你们是不是迫不及待想要知道

是退税还是补税呢?

今天,和小编一起来看看

2021年度个税汇算的

一些新变化和新调整吧

↓↓↓↓↓

推出年度汇算初期

预约办税功能

2021年度汇算的时间为2022年3月1日至6月30日,期间跨度4个月。

今年税务部门新提供预约办税服务,需要在3月1日至3月15日间办理年度汇算申报的纳税人,在2月16日后可通过手机个人所得税APP提前预约办税。

也就是说,纳税人办税时间非常充裕,无需抢在前几天扎堆办理,但是考虑到很多心急的小伙伴,想要第一时间享受红利,所以,税务部门推出预约办税功能,防止汇算初期扎堆办理造成不便,也是非常贴心了。

需要说明的是,预约办税只限于3月1日至15日,3月16日以后,无需预约即可办理。

进一步巩固

“首违不罚”制度

根据国家税务总局关于办理2021年度个人所得税综合所得汇算清缴事项的公告,继续实行年度汇算“首违不罚”规定。

也就是说,纳税人在办理年度汇算时,申报信息填写错误造成年度汇算多退或少缴税款,纳税人主动或经税务机关提醒后及时改正的,税务机关可以按照“首违不罚”原则免予处罚。

未按期如实申报补税

将加收滞纳金

2021年度汇算是综合与分类相结合个人所得税制改革之后的第三次,从前两次的办理情况看,绝大多数纳税人能够依法如实办理,有相当数量的纳税人通过办理年度汇算申请退税享受了个税改革红利,也有很多纳税人补充了税务部门未掌握的收入,办理年度汇算申报缴税。

同时,税务部门也发现有少量纳税人,经过税务机关多次提示提醒后仍然没有如实申报。对于年度汇算需补税的纳税人,如在年度汇算期结束后未申报并补缴税款,税务部门将依法加收滞纳金,并在其《个人所得税纳税记录》中予以标注。

对于涉税金额较大的,税务部门将进行提示提醒,对提醒后未改正或者改正不到位的进行督促整改,对仍不改正或者改正不到位的进行约谈警示,约谈警示后仍不配合整改的依法立案稽查,对立案案件选择部分情节严重、影响恶劣的进行公开曝光。

哪些人需要办理

年度汇算?

简言之,年度汇算就是在平时已预缴税款的基础上“查遗补漏,汇总收支,按年算账,多退少补”。

符合下列情形之一的,纳税人需办理年度汇算:

● 01 ●

预缴税额高于应纳税额,需要申请退税的纳税人。

依法申请退税是纳税人的权利。只要纳税人预缴税额大于纳税年度应纳税额,就可以依法申请年度汇算退税。实践中有一些比较典型的情形,将产生或者可能产生退税,主要如下:

1.纳税年度综合所得年收入额不足6万元,但平时预缴过个人所得税的;

2.纳税年度有符合享受条件的专项附加扣除,但预缴税款时没有申报扣除的;

3.因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、子女教育等专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的;

4.没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的;

5.纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣预缴率高于全年综合所得年适用税率的;

6.预缴税款时,未申报享受或者未足额享受综合所得税收优惠的,如残疾人减征个人所得税优惠等;

7.有符合条件的公益慈善事业捐赠支出,但预缴税款时未办理扣除的,等等。

● 02 ●

预缴税额小于应纳税额,应当补税的纳税人。

依法补税是纳税人的义务。实践中有一些常见情形,将导致年度汇算时需要或可能需要补税,主要如下:

1.在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了减除费用(5000元/月);

2.除工资薪金外,纳税人还有劳务报酬、稿酬、特许权使用费所得,各项综合所得的收入加总后,导致适用综合所得年税率高于预扣预缴率;等等。

应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额。

哪些情况可享受税前扣除?

下列在纳税年度内发生的,且未申报扣除或未足额扣除的税前扣除项目,纳税人可在年度汇算期间填报扣除或补充扣除:

(一)纳税人及其配偶、未成年子女符合条件的大病医疗支出;

(二)纳税人符合条件的子女教育、继续教育、住房贷款利息或住房租金、赡养老人专项附加扣除,以及减除费用、专项扣除、依法确定的其他扣除;

(三)纳税人符合条件的公益慈善事业捐赠。

同时取得综合所得和经营所得的纳税人,可在综合所得或经营所得中申报减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除,但不得重复申报减除。

年度汇算如何办理?

办理年度汇算的三种方式:自己办、单位办、请人办。大家可以根据自己的需求,选择办理方式。需要注意的是,纳税人选择由单位代办年度汇算的,需在年度汇算期内(4月30日前)与单位进行确认。

手机个税APP已成为纳税人办理年度汇算的主要渠道,经历过前两次的年度汇算,很多人已经驾轻就熟了。今年手机个税APP优化了申报表项目预填服务,优化了社保费填写方式,优化增加了提示提醒,用起来更加方便了。

根据《中国个人所得税年度汇算的国际比较研究》数据,2019和2020两个年度人均退税额达到了581.61元。

最后再次提醒,你如需在3月1日至3月15日之间办理年度汇算,可在2月16日至3月15日每天的早6点至晚22点登录手机个人所得税APP进行预约。

定了!多退少补!

个税综合所得年度汇算

3月1日起启动

大家快互相转告、提醒身边人!

来源:央视新闻、中国新闻网、国家税务总局

编辑:黄昕彤